IVA no Brasil: o que muda com a Reforma Tributária?

O pagamento de impostos sobre bens e serviços no Brasil sempre foi um desafio para empresas e consumidores. As regras complexas e a alta carga burocrática dificultam a gestão tributária, aumentando custos e incertezas para os negócios.

Com a Reforma Tributária, consolidada pela Emenda Constitucional 132/2023, uma das maiores mudanças é a adoção do IVA (Imposto sobre Valor Agregado). Esse modelo, presente em mais de 170 países, tem o objetivo de simplificar a tributação sobre o consumo, substituindo cinco impostos e tornando o sistema mais eficiente e transparente.

O que é o IVA?

O IVA (Imposto sobre Valor Agregado) é um tributo que incide em todas as etapas da cadeia produtiva, mas apenas sobre o valor agregado ao produto ou serviço em cada fase. Isso evita a cobrança de impostos em cascata e facilita o controle fiscal.

No Brasil, a adoção do IVA está prevista na Reforma Tributária (EC 132/2023), que unifica cinco tributos atualmente aplicados ao consumo, reduzindo burocracias e padronizando a arrecadação.

Quais impostos serão substituídos pelo IVA?

O IVA substituirá cinco tributos que atualmente incidem sobre bens e serviços:

- PIS (Programa de Integração Social);

- Cofins (Contribuição para o Financiamento da Seguridade Social);

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços);

- ISS (Imposto Sobre Serviços);

- IPI (Imposto sobre Produtos Industrializados).

Com essa unificação, a tributação sobre o consumo se torna mais simples, reduzindo distorções e padronizando regras fiscais em todo o país.

Como o IVA funciona na prática?

Diferente do sistema atual, onde os impostos são cobrados em cascata, o IVA é aplicado apenas sobre o valor agregado ao longo da cadeia produtiva. Veja um exemplo:

- Uma confecção vende uma camisa por R$100 e paga o imposto sobre esse valor;

- O atacadista compra por R$100, revende por R$150 e paga imposto apenas sobre os R$50 adicionados;

- O varejista compra por R$150, revende por R$200 e paga imposto apenas sobre os R$50 agregados na sua etapa;

- O consumidor final compra o produto já com todos os impostos aplicados ao longo do processo.

Como calcular o IVA?

O cálculo do IVA segue um princípio simples: o imposto incide apenas sobre o valor que foi adicionado ao produto ou serviço em cada etapa da comercialização.

Fórmula do IVA

IVA = (Preço de venda − Preço de compra) × alíquota IVA (%)

Passo a passo para calcular o IVA

- Identifique o preço de compra: quanto foi pago pelo produto ou serviço.

- Determine o preço de venda: valor de revenda para o próximo elo da cadeia.

- Calcule o valor agregado: subtraia o preço de compra do preço de venda.

- Aplique a alíquota do IVA: multiplique o valor agregado pela alíquota definida.

Exemplo prático

- Um atacadista compra um produto por R$100 e o revende por R$150.

- O valor agregado é R$50 (150 – 100).

- Se a alíquota do IVA for 28%, o imposto devido será: 5028% = R$14

Conclusão

A adoção do IVA no Brasil representa uma das transformações mais significativas do sistema tributário nacional. A unificação de tributos e a simplificação da arrecadação visam tornar o sistema mais eficiente, além de alinhá-lo às práticas internacionais.

Diante dessa mudança, é essencial que empresas e contribuintes se preparem, compreendendo os impactos da nova estrutura tributária na rotina de negócios e na economia.

Para acompanhar essa e outras atualizações, assine nossa newsletter!

Imagem: Freepik

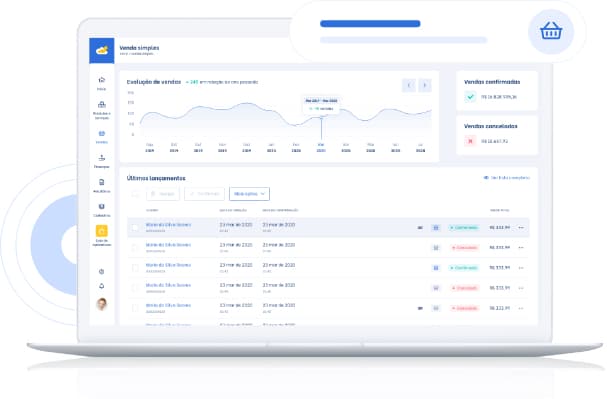

Sistema online

TagPlus é o sistema ideal

para a gestão da sua loja!

Controle seu estoque, financeiro, clientes,

notas fiscais, venda online e muito mais.

Escrito por

Isabella CamposEspecialista em marketing de conteúdo da TagPlus. Bacharel em Comunicação Social, com habilitação em Relações Públicas pela PUC Minas. Atuação com foco em administração e finanças corporativas.

Nenhum comentário